- September 19, 2022

- Posted by: Quinton Heng

- Category: M100 业务

马来西亚国家银行在2022年接连三次升息,对存款族是好消息。对于房贷族,房贷利息提高,却代表了还款压力的增加。在这种情况下,房贷族应该怎么应对呢?

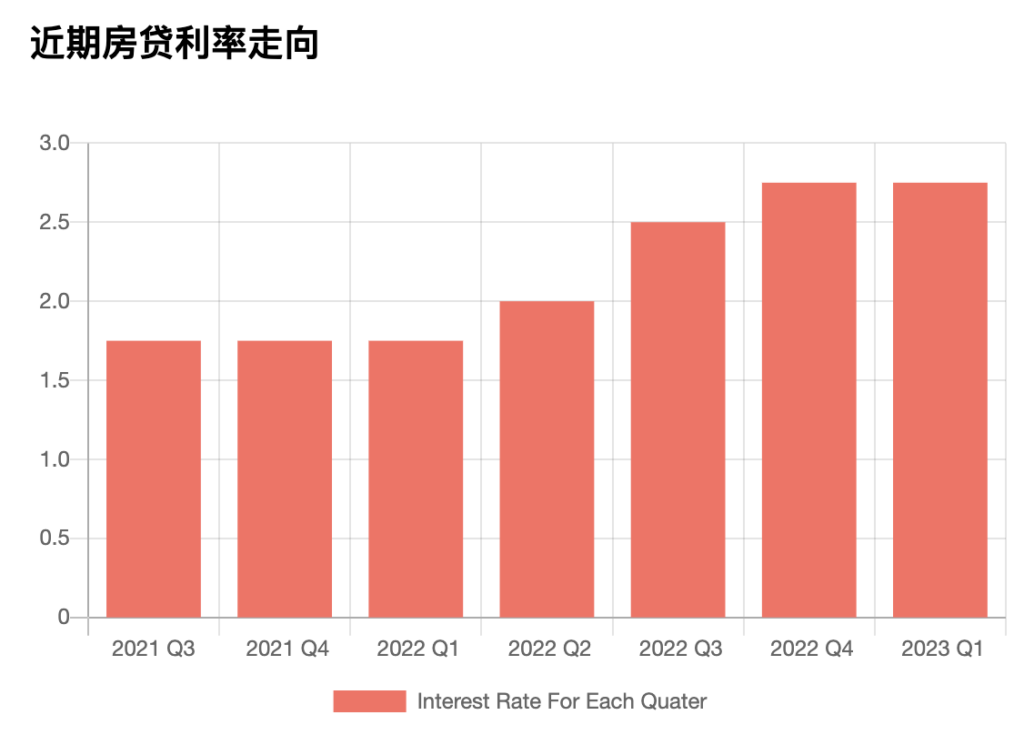

首先,让我们来看看马来西亚的银行利率走向:

2021 Q4

行动管制令已逐渐告一段落。利率依旧维持在1.75%,以确保经济的活动性。

2022 Q1

马来西亚宣布与病毒共存,经济开始恢复,利率持续维持在1.75%。 在同一时期,美国进行了3年的来的首次升息。

2022 Q2

随着美国的持续升息,马来西亚也进行了自新冠来的首次升息,利率达到2%。

2022 Q3

美国通膨数据过高,在 Q3 进行了三次升息。马来西亚紧随其后,进行了两次升息,利率达到2.5%。

2022 Q4

马来西亚央行持续升息至两年新高2.75%。

利率升降的影响

国家银行的利率是控制货币供应的工具,升息与降息的决定会影响银行的放贷量。当降息时,借贷成本降低,增加商家与民众的贷款意愿,也会有更多的房屋贷款被批准。相反的,当利率增加,借贷成本也随着增加,商家投资意愿降低,民众也会减少借贷。市场上的房屋贷款的批准也会随之减少。

影响贷款利率和每月还款数额的因素

当申请房屋贷款时,以下三个因素会影响每月还款数额:

个人条件

个人贷款资质,包括收入、还款记录、偿债比率等等。银行会根据以上信息来给于贷款利率。

贷款利率

贷款利率分为浮动利率和固定利率。浮动利率根据马来西亚国家银行设定的利率浮动;固定利率在偿还贷款的期间保持不变。

首付

首付(deposit)是成功申请贷款后需付的定金。马来西亚的首付金通常是 10%。 在特定情况下,有些人可申请零首付(0 deposit)。一般来说,首付越低,之后的每月还款就越高。

随着利率增高,借贷者的负担也随之增加了,借贷者该怎么办?

国家银行在疫情后的第三次升息后,对于存款族是好消息,可是对于有房贷族,房贷利息提高,还款压力增加。参考以下案例:

假设一间 RM 800k 的房屋,借贷者以90%申请贷款,借贷期限是30年,利率从 1.75% 提高至 2.5% 时,每月还款数将从 RM2,570 提高至 RM2,840。

| 利率 | 每月还款数 |

| 1.75 % | RM 2,570 |

| 2.50 % | RM 2,840 |

每月还款数增加,但偿还的更多是利息。

遇到上述情况,房贷偿还者该怎么办呢?

(一)定期贷款:可考虑房产再融资,转换成半灵活或灵活贷款

由于借贷的是定期贷款,有固定的还款时间表,银行不允许支付额外供款来减少偿还利息。在这样的情况下, 借贷者可考虑把现有 A 银行的贷款转换成 B 银行的贷款。

转换贷款需要需支付违约金以及新银行的手续费,因此想转贷的房贷族可以先把所有费用(包含不同利率的利息差多少、转移的手续费、违约金等)列出,就可以比较之间成本的高低。

(二)灵活贷款或半灵活贷款:增加每月还款数,以降低总还款额以及所需支付的利息

如果借贷的是灵活贷款或半灵活贷款,借贷者可考虑提高每月还款数,银行会根据本月的还款数重新计算下个月的还款数额并对还款期限进行调整。

有更多疑问?可向 M100 专业的房贷顾问咨询:

利率升降对借贷者的影响

从以上的案例可见,当利率是 1.75% 时,每月还款数是 RM 2,570。当利率是2.50% 时,每月还款数是 RM 2,840,差别是 RM 270。累积 30 年的还款总额,差别就是 RM 97,200。 仅仅只是 0.75% 的利率升高,就造成了接近RM 100k 还款总数的差别。因此,当利率升高时,每个家庭的还款压力也水涨船高,反之则然。

有房贷的朋友一定要记得,当利率降低时,银行就会通知您并降低您的每月还款数,如果在2,3个月还是没有调整,就需要通知银行查询详情。

想了解更多关于 M100 提供的房屋贷款咨询服务?请点击这里 ≫